大公房產(chǎn)訊 近日�����,遠洋集團控股有限公司(下稱“遠洋集團”)發(fā)布公告顯示���,賣方遠洋集團其全資附屬公司北京銀港房地產(chǎn)開發(fā)有限公司(以下簡稱“銀港地產(chǎn)”),于4月11日與買方日照鋼鐵控股集團有限公司(以下簡稱“日鋼控股”)訂立出售協(xié)議,出售北京盛永置業(yè)投資有限公司(以下簡稱“盛永置業(yè)”亦稱“目標(biāo)公司”)23%的股權(quán)(目標(biāo)股權(quán))�,交易金額約3.22億元。

根據(jù)公告���,本次交易支付條款方面,買方日鋼控股應(yīng)向賣方銀港地產(chǎn)支付的代價將按以下方式結(jié)算或支付(視情況而定):就2.35億元部分代價而言����,賣方銀港地產(chǎn)將該筆款項的收款權(quán)以等額代價轉(zhuǎn)讓給項目公司北京遠翔置業(yè)有限公司(下稱“遠翔置業(yè)”)(盛永置業(yè)的全資附屬公司)。轉(zhuǎn)讓完成后��,日鋼控股應(yīng)將該部分款項支付給項目公司遠翔置業(yè)����,而非銀港地產(chǎn)。同時���,權(quán)利轉(zhuǎn)讓代價將與賣方根據(jù)現(xiàn)有貸款協(xié)議向項目公司償還的等額未償還貸款金額(2.35億元)按一元對一元等額基準(zhǔn)進行抵銷�����。

另外剩余0.87億元代價���,應(yīng)在目標(biāo)股權(quán)相關(guān)工商登記變更完成后兩個工作日內(nèi)��,由買方日鋼控股分筆或一次性支付給賣方銀港地產(chǎn)����。

對于出售的原因����,遠洋集團方面表示,該事項使集團能夠通過出售成熟項目股權(quán)�,兌現(xiàn)對目標(biāo)集團前期投入的增值收益,同時清償對項目公司的債務(wù)���,緩解本集團的債務(wù)壓力��,并維持基本營運資金�。

此外�,遠洋集團預(yù)計事項將錄得收益約2610萬元,即出售事項的總代價(約3.223億元)�;與按目標(biāo)股權(quán)比例計算的集團對目標(biāo)股權(quán)的長期股權(quán)投資在2024年12月31日的經(jīng)審核賬面值(約2.962億元)之間的差額,另外出售所得款項凈額約為8690萬元將優(yōu)先用于債務(wù)清償及補充營運資金。

此次交易完成后��,日鋼控股對盛永置業(yè)的持股比例將從65%增至88%�����,而遠洋集團對盛永置業(yè)的持股比例由35%降至12%�����。盛永置業(yè)仍為遠洋集團的聯(lián)營公司���,并按權(quán)益法于集團綜合財務(wù)報表中入賬。

據(jù)了解��,盛永置業(yè)家專注于房地產(chǎn)開發(fā)和物業(yè)管理的公司��,負責(zé)開發(fā)遠洋國際中心二期項目���。該項目位于北京市朝陽區(qū)��,由兩座國際甲級寫字樓和一座購物中心組成�,截至2024年12月31日止年度��,該公司的稅前凈利潤約4897.99萬元,稅后凈利潤約3665.22萬元�����,綜合資產(chǎn)凈值約為5.38億元���。

官網(wǎng)資料顯示�����,買方日鋼控股成立于2003年�,注冊資本約8.1億元��,是一家集燒結(jié)��、煉鐵�、煉鋼、軋材于一體并配套齊全的特大型鋼鐵聯(lián)合企業(yè)��。

2024年財報數(shù)據(jù)顯示��,遠洋集團2024年全年實現(xiàn)營業(yè)額約236.41億元�����,較2023年下降約49%;公司擁有人應(yīng)占虧損為186.24億元��,每股基本及攤薄虧損2.445元��;本年度毛虧約3.98億元����,毛利率約2%。

遠洋集團表示���,本年度錄得毛虧主要是由于2024年國內(nèi)整體房地產(chǎn)市場下行���,導(dǎo)致行業(yè)毛利率下跌,集團對存貨計提減值撥備����,以及出售物業(yè)項目確認虧損����。

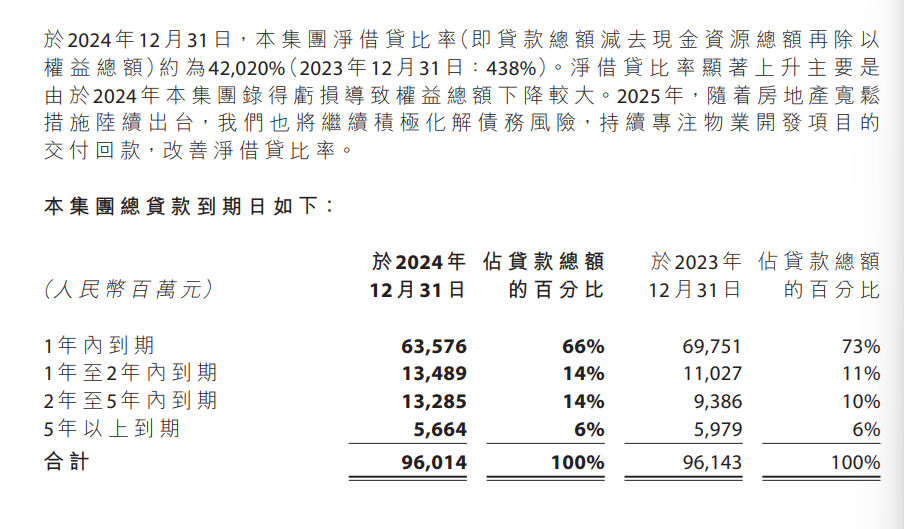

于2024年12月31日,遠洋集團凈借貸比率約為42020%��,總貸款合計約960.14億元��,其中2024年1年內(nèi)到期貸款金額約635.76億元,占總貸款的66%��,1年至2年內(nèi)到期的貸款金額為134.89億元����,占總貸款的14%,2024年2年至5年內(nèi)到期的貸款金額為132.85億元����,占總貸款的14%。